| 电话 | 暂无! | 手机 | 暂无! |

|---|---|---|---|

| 联系人 | 暂无! | 地址 | 暂无! |

| 电话 | 暂无! |

|---|---|

| 手机 | 暂无! |

| 联系人 | 暂无! |

| 地址 | 暂无! |

房地产作为国民经济支柱产业,其拉动着不同行业的发展。在铝终端消费领域中,房地产、汽车两大行业一直是中国铝行业消费的主力军,房地产约占铝消费的29%,同时地产还带动了多个产业的发展,一旦房地产不景气,那么其他行业也会跟着不景气。

近期比较关注的碧桂园暴雷,有两笔美元债未能按时支付票息,引发市场恐慌。在国内房地产市场,碧桂园被冠以“宇宙房企”之称,继恒大之后,地产巨头碧桂园也雷了,市场开始担心,碧桂园是否会成为下一个恒大?

过去几年,以碧桂园、恒大为代表的房地产企业快速崛起,成为新一代房地产老大,而公司规模快速扩张的背后,需要强大的负债来支撑。在前些年国内房地产融资政策收紧的背景下,碧桂园和恒大等房企通过在海外发行美元债来融资,成为支撑公司扩张的重要手段。由于房子越来越难卖,房企的销售回款越来越慢,偿债能力大受影响,房地产企业的债务爆雷也就越来越普遍。

7月楼市的销售状况惨淡

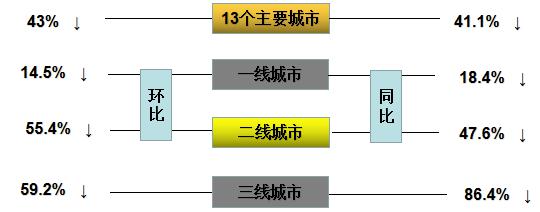

从7月份楼市的销售数据来看,7月有超过一半以上的房企业绩同比降幅超过30%,其中36家房企同比降幅超过50%。13个主要城市的楼市销售情况,环比下跌43%,同比下跌41.1%。一线城市,环比下跌14.5%,同比下跌18.4%。二线城市,环比下跌55.4%,同比下跌47.6%。三线城市,环比下跌59.2%,同比下跌86.4%。虽然今年以来房地产利好政策频出,但收效甚微,市场的底仍需要一定的时间,对于当前的这种楼市表现,对没有暴雷的房企,也是一个严峻的考验。目前房地产已经供大于求,救市的根本还是需提升消费者的生活水平,降低消费者的生存压力,有钱才能买房。

云南复产,7月电解铝产量同比增长

7月国内电解铝产量为356.8万吨,同比增1.95%。1-7月国内电解铝累计产量为2367.6万吨,同比累计增2.7%。7月国内电解铝运行产能跃升至4200万吨,主要因云南地区复产提速,7月底云南运行产能恢复至500万吨,目前整个云南省内仍有近60万吨待复产产能,其中有49万吨预计8月底完成复产,预计到8月底省内运行产能接近550万吨,全国运行产能涨至4220万吨附近,创历史新高,未来西南地区带来的供应压力仍较为明显。另外7月国内铝水比例约为72.6%,行业铸锭比例维持低位,云南增产的部分有一部分直接被周边铝水加工企业利用,另外铸锭的部分多流入川渝及华南市场。

国内电解铝社会库存将至年初低水平

国内电解铝社会库存,截至8月14日,国内电解铝锭社会库存50.6万吨,总库存接近今年年初水平,其中无锡地区因到货不畅,去库最为明显。近几周来国内社库总量持续缓幅下降,不过尚未能确定库存已进入去库阶段,各地库存量涨跌起伏,整体消费量依旧未出现明显回升。

电解铝单吨利润近2000,成本支撑存弱化效应

从电解铝冶炼企业的盈利空间来看,二季度以来,预焙阳极、电力等原料成本的持续下跌,行业盈利空间走阔。进入三季度,云南复产进程超预期,国内氧化铝市场止跌反弹,电解铝平均成本止跌企稳,行业维持低成本状态。截至8月14日,华东现货铝报价18380元/吨,生产一吨电解铝的加权成本约在16430.1元/吨,行业盈利近2000元/吨。电力成本优势地区依旧是电解铝厂成本优势最显著的地区,比如新疆、内蒙及云南。随着风力发电等清洁能源的出力,宁夏青海也维持较高利润水平。短期来看,氧化铝市场维持小幅反弹态势,其他原料端暂未有大跌趋势,但高利润也使得铝价支撑存在弱化效应。

宏观VS行业,暂不支撑铝价上涨

不管是从宏观数据,还是行业数据来看,均不支撑铝价大涨,7月国内CPI、出口和社融数据均显示了偏弱的经济现实,房地产销售数据低位运行,叠加外需承压,经济延续磨底。政策组合拳预期短暂落空,宏观情绪出现明显退潮,强预期弱现实再度转化成弱预期弱现实;从趋势来看,价格走势受宏观扰动因素较大,市场在利空因素的干扰下释放避险情绪,但基本面及低库存或支撑铝价跌幅受限,短期沪铝主力难跌破18000关口支撑,整体波动区间关注18200-18600,未来不排除跌破的可能性。

声明:本文版权归原作者所有且仅代表原作者观点。凡注明来源为“铝加网”的文章,版权均属铝加网所有,未经授权不得转载。如需转载,必须与铝加网(电话:18925937278)联系授权事宜,转载必须注明稿件来源:铝加网。铝加网保留对任何侵权行为和有悖本文原意的引用行为进行追究的权利。

| 电话 | 暂无! | 手机 | 暂无! |

|---|---|---|---|

| 联系人 | 暂无! | 地址 | 暂无! |

| 电话 | 暂无! |

|---|---|

| 手机 | 暂无! |

| 联系人 | 暂无! |

| 地址 | 暂无! |